5. リスク管理

(1)気候関連リスクの管理

① リスク管理の概要

当社グループでは、収益性や成長性を追求する一方で、事業に伴う各種リスクを適切に認識・評価し効果的に管理することが重要であると考えています。リスクとリターンのバランスがとれた健全な財務構造や収益構造を維持し、短期のみならず、気候関連リスクのような中長期で顕在化する可能性のあるリスクも適切に管理することにより、企業価値の持続的な向上を図ります。

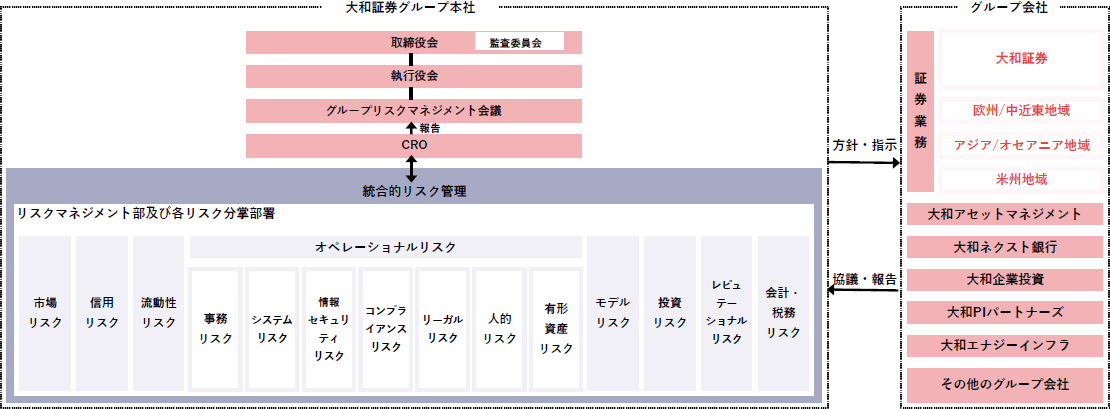

リスク管理の体制

気候関連リスクについては、気候現象のみならず、政治・社会の対応や経済構造等多くの要素が関係し、相互に影響を及ぼし合います。例えば、脱炭素社会への移行過程で経済全体の変化を受けた株式や金利等への影響(市場リスク)、脱炭素への移行等の気候変動対応に伴う企業の事業や財務状況への影響(信用リスク)等、気候関連リスクは既存の各リスクを発生又は増幅させる要因となります。このため、既存のリスク管理の枠組みの中で気候関連リスクの影響を考慮しています。各リスクの定義や管理プロセスについては以下の通りです。

市場リスク管理

市場リスクとは、株式・金利・為替・コモディティ等の相場が変動することにより損失を被るリスクです。当社グループのトレーディング業務では、市場流動性を提供することで対価を得るとともに、一定の金融資産等の保有を通じて市場リスクを負っています。当社グループでは、損益変動の抑制のために適宜ヘッジを実施していますが、ストレス時にはヘッジが有効に機能しなくなる可能性があるため、財務状況や対象部門のビジネスプラン・予算等を勘案したうえで、VaR(バリュー・アット・リスク)※1及び各種ストレステスト※2による損失見積りが自己資本の範囲内に収まるように、それぞれ限度枠を設定しています。その他、ポジション、感応度等にも限度枠を設定しています。

当社グループのトレーディング業務を担当する部門において、自らの市場リスクを把握する目的でポジションや感応度を算出し、モニタリングを行っている一方で、リスク管理部署でも市場リスクの状況をモニタリングし、設定された限度枠内であるかどうかを確認のうえ、経営陣に日次で報告しています。

気候関連リスクが、トレーディング業務のポジションに与える影響の分析・評価については、NGFSの各シナリオをもとに短期化したシナリオを用いたストレステストを実施しています。今後も適時取組みの改善を進めていきます。

- ※1特定のポジションを一定期間保有すると仮定した場合において、将来の価格変動により一定の確率の範囲内で統計的に予想される最大の損失額

- ※2過去の大幅なマーケット変動に基づくシナリオや、仮想的なストレスイベントに基づくシナリオに基づき発生し得る、当社グループにとって重大な損失額を算出すること

信用リスク管理

信用リスクとは、金融取引の取引先や保有する金融商品の発行体のデフォルト、あるいは信用力の変化等により損失を被るリスクです。

当社グループのトレーディング業務における信用リスクには取引先リスクと発行体リスクがあります。

当社グループは、商品提供や資産運用・投資を行うことに伴い、さまざまな商品・取引のエクスポージャーが特定の取引先グループに集中するリスクがあります。当該取引先グループの信用状況が悪化した場合、大幅な損失が発生する可能性があるため、一取引先グループに対するエクスポージャーの合計に対し限度額を設定し、定期的にモニタリングしています。

取引先リスクについては、当社グループが一取引先グループに対して許容できる与信相当額の上限を設定し、定期的にモニタリングしています。

発行体リスクについては、マーケットメイクにより保有する金融商品の発行体の信用リスクについてもリスク量をモニタリングしています。

今後、当社グループのエクスポージャーにおける潜在的な気候関連リスク評価の高度化を進めていきます。

オペレーショナルリスク管理

オペレーショナルリスクとは、内部プロセス・人・システムが不適切であること、もしくは機能しないこと、または外生的事象が生起することから生じる損失に係るリスクです。

当社グループでは、オペレーショナルリスクを事務リスク、システムリスク、情報セキュリティリスク、コンプライアンスリスク、リーガルリスク、人的リスク、有形資産リスクの7つに分類し、各リスクを所管する部署を定めて管理しており、グループ各社の事業特性に応じたオペレーショナルリスクの削減に努めています。

また、当社グループでは、地震、火災、風水害、異常気象、テロ、大規模停電、重大な感染症等による社会的インフラの停止によって、本店(本社機能)、支店、データセンターが被災して機能できなくなった場合を想定し、証券市場の機能維持とお客様の生活・経済活動維持の観点から重要な業務注を優先して再開・継続させることを目的として、BCPを策定しています。この計画に沿って、お客様及び社員の生命の安全確保と資産の保護を図りつつ、証券会社としての事業の公共性に鑑み、重要業務を継続させていきます。具体的には、国内最高水準のバックアップセンターを備えるとともに、本社機能が麻痺した場合においても、代替オフィスやテレワークを活用し、平時と同様に重要業務を継続できる体制を構築しています。また、新商品の企画時においては、ESGの観点から適切であるかを確認するフローを組み込んでいます。

- ※優先して再開・継続させる重要業務は、①既約定未受渡取引の対市場決済業務、②出金業務、③新規の受注業務として、商品(国内上場株式、MRF、個人向け国債、普通預金)の売り及び解約、信用取引の売り埋めの顧客注文

レピュテーショナルリスク管理

レピュテーショナルリスクとは、当社グループに関する風評や、誤った情報等により当社グループの信用・評判・評価が低下し、不測の損失ならびに当社グループの取引先の動向への悪影響等が生じるリスクです。さまざまな事象に起因するため、その管理手法は必ずしも一律のものではありません。

当社グループでは、特に情報管理と情報提供の観点からディスクロージャー・ポリシーに基づく各種規程を整備し、大和証券グループ本社にディスクロージャー委員会を設置しています。

グループ各社においては、ディスクロージャー委員会にレピュテーショナルリスクの発生が想定される情報を報告することが義務付けられており、大和証券グループ本社での情報の把握、一元管理と、同委員会決定によるタイムリーで正確な情報発信を行っています。

また、当該リスクが発生した場合には、当社グループへの影響を最小限にとどめるため、レピュテーショナルリスクに係る問題・事象の状況把握に努め、誤りや不正確な情報については的確に是正し、誹謗中傷等に対しては、適切な対処を講じる等、リスクの未然防止及び極小化を図る広報・IR活動体制をとっています。

今後、気候関連リスクが当社グループのレピュテーションに与える影響の分析・評価を進めていきます。

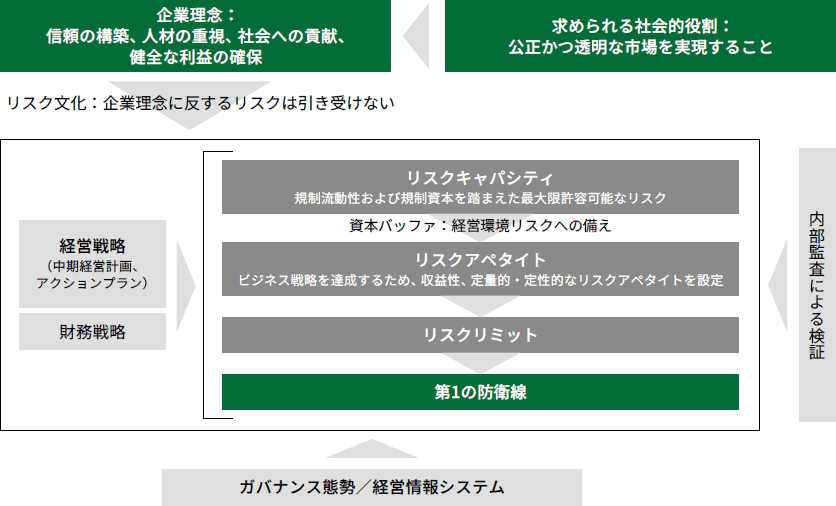

② リスクアペタイト・フレームワークにおける気候関連リスク

グローバルに活動する金融機関は、経済や市場のストレス時においても十分な金融仲介機能を発揮できるだけの健全性の確保が求められています。また、ストレス時への備えを十分なものとするためには、平時より各種リスクに見合う流動性及び自己資本を十分に確保することが必要です。こうした認識のもと、当社グループでは、リスクアペタイト・フレームワーク(以下、RAF)を導入しています。当社グループのRAFは、「リスクアペタイト・ステートメント」として文書化のうえ、取締役会で審議・決定し、グループ内への浸透と管理態勢の水準向上を図っています。リスクアペタイトの定量指標は、取締役会において「リスクアペタイト・ステートメント」の一部として審議・決定し、年2回見直しを行います。また、RAFに関する取締役会及び経営の職務執行の監査は、監査委員会が行います。

本ステートメントでは、2021年度より気候関連リスクを取り上げています。これにより、気候関連リスクについて、そのリスク・プロファイルに応じて適切に特定・評価し効果的に管理していきます。

RAFの概念図

(2)環境・社会関連ポリシーフレームワーク

当社グループは、地球環境/生物多様性の保全や人権の保護等、環境・社会リスクの管理体制を強化するため、環境・社会関連ポリシーフレームワークを策定しています。本フレームワークでは、新規の投融資と債券/株式発行にかかる引受を対象とし、投融資等を禁止する事業及び留意する事業を定めています。

新規の投融資等に際しては、対象となる案件に対して初期的なESGデュー・デリジェンスを実施します。当該評価の結果、追加的な確認が必要と判断した場合には、強化ESGデュー・デリジェンスを実施し、投融資等の可否を判断します。当該案件の実施が当社グループの企業価値を大きく毀損する可能性がある場合には、さらに経営陣による追加協議を行い、最終的な投融資等の可否を判断します。

また、新規の投融資の実施後も、投融資先が児童労働、強制労働、人身取引を行っていないか、定期的にスクリーニングを行います。児童労働、強制労働、人身取引の事実を把握した場合は、対話を通じて是正と再発防止を求め、投融資継続について慎重に検討します。

なお、本フレームワークは、国内外の動向を踏まえながら定期的に見直しを行っています。

環境・社会関連ポリシーフレームワークの策定と改定

| 時期 | 内容 |

|---|---|

| 2021年6月 | 環境・社会関連ポリシーフレームワークの策定 |

| 2021年12月 | 適用対象を債券/株式発行にかかる引受に拡大 |

| 2022年12月 | パーム油農園開発事業、森林破壊を伴う事業、炭鉱採掘事業、石油・ガス開発事業に関するポリシーの厳格化 |

| 2023年12月 | 人権やサプライチェーン管理に関するポリシーの厳格化 |

| 2024年12月 | 炭鉱採掘事業に関するポリシーの厳格化、人権課題に関する運用の高度化 |

環境・社会関連ポリシーフレームワークの概要(気候関連のみ)

| 対象事業 | 投融資方針 |

|---|---|

| 石炭火力発電事業 | 当該事業において、石炭火力発電の新規建設事業および既存設備の拡張事業を資金使途とする投融資等を禁止します。 ただし、債券/株式発行にかかる引受について、2050年までの温室効果ガス排出量のネットゼロ目標を公表している発行体やパリ協定の目標達成に整合的な最新技術を使用する当該事業に限って、個別に検討する場合があります。 |

| パーム油農園開発事業 | 当該事業への投融資等に際しては、乱開発により野生生物の生息地が失われることで生物多様性の喪失に繋がっていないか、地元住民との土地紛争や児童労働、強制労働、人身取引など人権侵害が起きていないか、またそれらに対する適切な対策が講じられているか等に留意し、ESGデュー・デリジェンスを実施の上、その判断に活用します。 なお、投融資等を実施する場合、当該事業者に対しては、パーム油の国際的な認証制度であるRSPO(Roundtable on Sustainable Palm Oil:持続可能なパーム油のための円卓会議)の取得状況を確認し、未取得の場合には取得を推奨します。 また、NDPE(No Deforestation, No Peat and No Exploitation:森林破壊ゼロ、泥炭地開発ゼロ、搾取ゼロ)等の環境・人権方針の策定を推奨します。また、当該事業者に対する新規の投融資については、そのサプライチェーンにおいても、同様の取組みがなされるよう、サプライチェーン管理の強化、およびトレーサビリティの向上を推奨します。 |

| 森林破壊を伴う事業 | 当該事業への投融資等に際しては、生態系の破壊による環境への負の影響が生じないよう適切な対策が講じられているか、また違法な伐採が行われていないか等に留意し、ESGデュー・デリジェンスを実施の上、その判断に活用します。 なお、投融資等を実施する場合、当該事業者に対しては、国際的な森林認証制度であるFSC(Forest Stewardship Council:森林管理協議会)もしくは同等の認証の取得や、NDPE等の環境・人権方針の策定を推奨します。 また、当該事業者に対する新規の投融資については、そのサプライチェーンにおいても、同様の取組みがなされるよう、サプライチェーン管理の強化、およびトレーサビリティの向上を推奨します。 |

| 炭鉱採掘事業 | 当該事業において、山頂除去採掘(Mountain Top Removal:MTR)方式で行う事業や新規の一般炭採掘事業、既存の一般炭採掘の拡張事業、一般炭採掘事業に紐付くインフラの新規の開発事業および既存の拡張事業を資金使途とする投融資等を禁止します。 ただし、債券/株式発行にかかる引受について、2050年までの温室効果ガス排出量のネットゼロ目標を公表している発行体に限って、個別に検討する場合があります。 また、当該事業への投融資等に際しては、落盤事故、出水事故、ガス爆発や、違法労働等の人権侵害が発生しないよう、労働安全や衛生環境の確保に関して適切な対策が講じられているか等に留意し、ESGデュー・デリジェンスを実施の上、その判断に活用します。 |

| 大規模な水力発電の建設事業 | 当該事業への投融資等に際しては、ダム建設に伴う環境や生態系の破壊および地域住民への負の影響に対して適切な対策が講じられているか等に留意し、ESGデュー・デリジェンスを実施の上、その判断に活用します。 |

| 石油・ガス開発事業 | 当該事業への投融資等に際しては、環境や生態系および地域社会への影響に対して適切な対策が講じられているか等に留意し、ESGデュー・デリジェンスを実施の上、その判断に活用します。特に、北極圏での開発事業、オイルサンドやシェールオイル・ガスの開発事業、パイプライン事業への投融資等については、環境や社会に大きな負の影響を与える可能性があるため、慎重に判断します。 |