7. アセットマネージャーとしての対応

当社グループのアセットマネジメント部門は、証券アセットマネジメントを担う大和アセットマネジメントと不動産アセットマネジメントを担う大和リアル・エステート・アセット・マネジメント(及び同社が運用する大和証券オフィス投資法人等)を有しており、両社とも資産運用業務を通じて脱炭素社会の実現を目指しています。

(1)大和アセットマネジメント

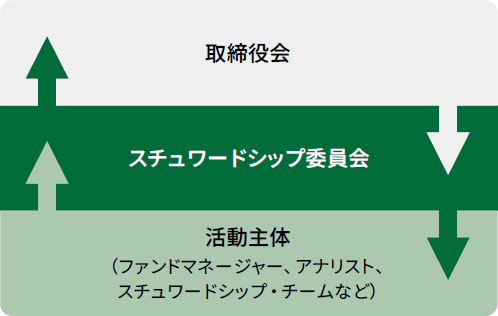

① ガバナンス

大和アセットマネジメント(以下、同社)では「スチュワードシップ委員会」で取り決めた「スチュワードシップ活動に関する基本方針」やサステナビリティの考慮を含む「ESG投資方針」等に従って気候変動に関するリスクを含むESG課題に取り組んでいます。活動内容や方針については「スチュワードシップ委員会」で審議・モニタリングを行います。ポートフォリオのTCFDに関するモニタリング状況については、スチュワードシップ委員会から取締役会に報告します。

体制図

② 戦略

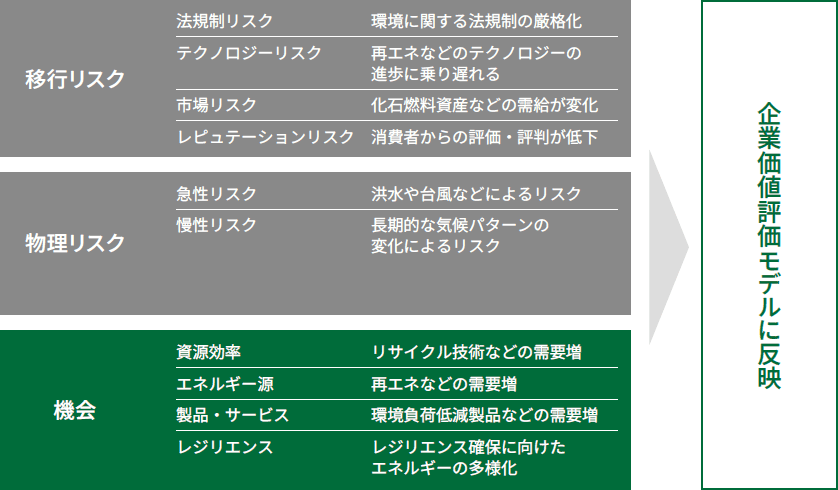

把握した気候変動に対するリスクや機会は企業評価モデルに反映し、投資先企業の選定に利用しています。また、エンゲージメント活動によって企業を脱炭素経営に導くことで投資先企業の企業価値向上を目指しています。特に気候変動関連についてはCVaR等の指標でシナリオ分析を行いポートフォリオのリスクやレジリエンスの確認を行っています。

特定した気候変動リスクと機会を企業価値評価モデルに反映

運用商品

同社では、脱炭素社会の実現を目指す各種投資信託を提供しています。詳細は、「4. 戦略(5)気候変動に関連して推進する戦略的な取組み ③サステナビリティを意識した商品・サービスの開発や投融資の推進」をご参照ください。

エンゲージメント

同社では、気候変動をマテリアリティの一つと位置付け、投資先企業とのエンゲージメント活動を行っています。詳細は、「4. 戦略(5)気候変動に関連して推進する戦略的な取組み ⑦ステークホルダーとのエンゲージメント強化」をご参照ください。

③ リスク管理

同社は、企業の開示情報に加え、外部ベンダーのデータや独自のリサーチ、企業との対話等を通じて、投資先企業の気候変動のリスクと機会を把握しています。また、外部ベンダーのデータをもとにポートフォリオのGHG排出量の測定や気候変動リスクのシナリオ分析を行える体制を整えており、定期的に分析を行うことでリスクの把握と管理を行っています。

④ 指標と目標

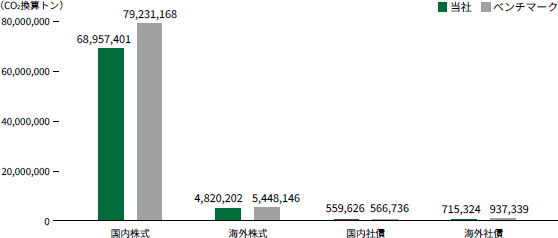

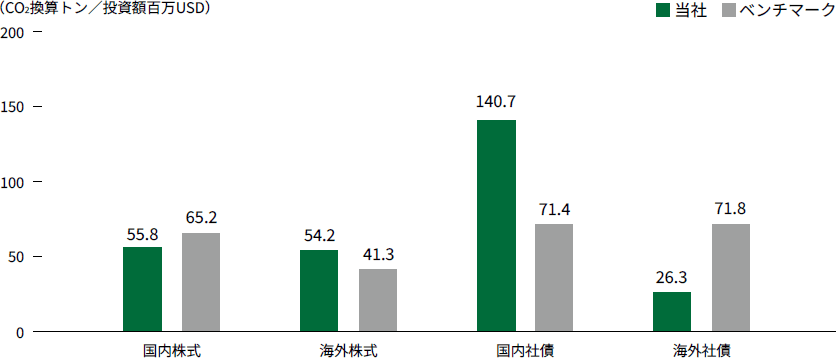

同社は、GHG排出関連指標として、ファンドごとや各運用資産の総炭素排出量、カーボンフットプリント※1、炭素強度※2等をモニタリング・分析しています。これらのデータや独自のリサーチに基づいた企業とのエンゲージメント活動によって企業の脱炭素経営を促進していきます。

- ※1ポートフォリオの規模(時価総額)に対する排出量をみる指標

- ※2投資先企業の売上規模当たりの炭素排出量をみる指標

総炭素排出量等主要指標の分析

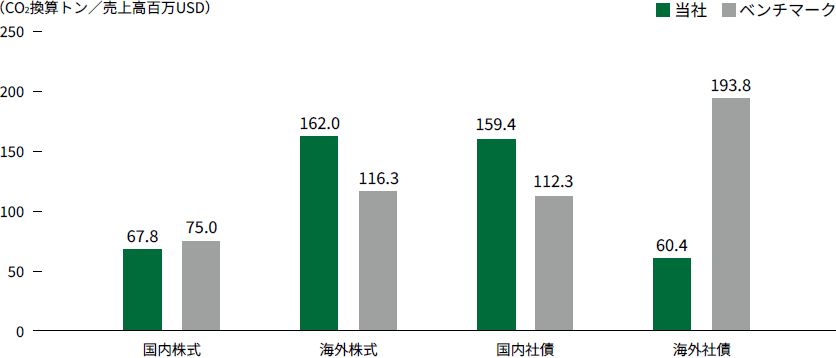

同社が運用する各資産の総炭素排出量、カーボンフットプリント、加重平均カーボンインテンシティを各ベンチマークと比較しました。カーボンフットプリントはポートフォリオの規模(時価総額)に対する排出量を測る指標で、カーボンインテンシティは投資先企業の売上規模当たりの炭素排出量を測る指標です。それぞれモニタリング・分析を行うことで適切に気候変動関連のリスク管理を行っています。下図にあるようにScope3を上流と下流で分類し、それぞれ該当する排出量を算出しました。投資先企業の総炭素排出量をScope1、2、3、特にScope3を細かく把握することで投資先企業とのエンゲージメント活動等に活用し、サプライチェーン全体の脱炭素化の促進に努めます。

海外株式のカーボンフットプリントや加重平均カーボンインテンシティがベンチマークと比較して大きくなっていますが、これは、インド企業の株式への投資割合が大きいことが影響しています。国内社債については、ベンチマークより高いウェイトで電力会社の社債をポートフォリオに組み入れていることが影響していますが、前年に比べて、ベンチマークとの差異が縮小し、加重平均カーボンインテンシティの数値も減少しており、改善が見られています。今後もエンゲージメント活動等を通じて、投資先企業の気候変動に関する取組みを促していきます。

詳細は、同社の「Sustainability Report 2024」をご参照ください。

ポートフォリオの総炭素排出量

| 当社 | ベンチマーク | 差異 | |

|---|---|---|---|

| 国内株式 | 6,225,937 | 7,275,447 | -14% |

| 海外株式 | 961,975 | 732,306 | 31% |

| 国内社債 | 161,159 | 81,818 | 97% |

| 海外社債 | 62,161 | 169,474 | -63% |

| 合計 | 7,411,231 | 8,259,044 | -10% |

| 当社 | ベンチマーク | 差異 | |

|---|---|---|---|

| 国内株式 | 20,538,700 | 22,396,744 | -8% |

| 海外株式 | 1,164,744 | 1,320,133 | -12% |

| 国内社債 | 191,932 | 162,889 | 18% |

| 海外社債 | 198,270 | 238,558 | -17% |

| 合計 | 22,093,646 | 24,118,323 | -8% |

| 当社 | ベンチマーク | 差異 | |

|---|---|---|---|

| 国内株式 | 42,192,765 | 49,558,978 | -15% |

| 海外株式 | 2,693,483 | 3,395,708 | -21% |

| 国内社債 | 206,535 | 322,029 | -36% |

| 海外社債 | 454,892 | 529,307 | -14% |

| 合計 | 45,547,675 | 53,806,022 | -15% |

- ※1ベンチマーク

国内株式:TOPIX(配当込み)、海外株式:MSCI ACWI ex Japan Index、国内社債:Bloomberg Asian-Pacific Japan CorporateTR Index Value Unhedged JPY、

海外社債:Bloomberg Global Aggregate ex-JPY- Corporate TR Index Unhedged USD - ※2(出所)一部の情報は©2025 MSCI ESG Research LLC.許諾を得て転載

ポートフォリオのカーボンフットプリント(Scope1・2)

ポートフォリオの加重平均カーボンインテンシティ(Scope1・2)

- ※1ベンチマークは前項のポートフォリオの総炭素排出量と同様

- ※2(出所)一部の情報は©2025 MSCI ESG Research LLC.許諾を得て転載

(2)大和リアル・エステート・アセット・マネジメント

① ガバナンス

同社は、「気候変動・レジリエンスポリシー」に従い、気候関連課題に係る執行責任者(サステナビリティ推進に係る部署の部長)は、サステナビリティ推進委員会において、気候変動による影響の識別・評価、リスクと機会の管理、適応と緩和に係る取組みの進捗状況、指標と目標の設定等の気候変動対応に関する事項を、気候関連課題に係る最高責任者(代表取締役社長)に対して定期的に報告します。サステナビリティ推進委員会において、気候変動関連の各課題について審議・検討した上で、気候関連課題に係る最高責任者が最終的に意思決定を行います。このような体制のもと、気候関連課題は代表取締役社長により監督されています。

② 戦略

同社は、気候変動が各投資法人に与えるリスクと機会を識別し、事業への財務的影響を評価するために、国際機関等が公表している将来的な気候予測を主な情報源として参照しながら、「1.5℃/2℃シナリオ」「4℃シナリオ」という2つのシナリオを用いて、定性分析を実施しました。

識別したリスクと機会の財務的影響を短期、中期、長期の時間軸に分け、各投資法人に対する影響の相対的な大きさを検証しました。財務的影響が一定程度認められる中期、長期の気候変動リスクは以下のとおりです。

シナリオ分析による財務的影響(大和証券オフィス投資法人)

| 分類 | 不動産運用における リスク・機会の要因 |

財務への潜在的な影響 | 区分 | 財務的影響 | 対応策 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 4℃ | 1.5℃/2℃ | ||||||||

| 中期 | 長期 | 中期 | 長期 | ||||||

| 移行リスクと機会 | 政策/法規制 | 炭素税導入によるGHG排出量に対する規制強化 |

|

リスク | 小 | 小 | 中 | 大 |

|

| 省エネ基準の強化、排出量報告義務の発生 |

|

リスク | 小 | 小 | 大 | 大 | |||

| 法規制に適合した物件の競争力向上 |

|

機会 | 小 | 小 | 中 | 中 | |||

| 技術 | 省エネ・再エネ技術の高度化・普及 |

|

リスク | 小 | 小 | 大 | 大 |

|

|

|

機会 | 小 | 小 | 中 | 中 | ||||

| 市場 | 物件の環境性能による資産価値の変動 |

|

リスク | 小 | 小 | 大 | 大 |

|

|

| 機会 | 小 | 小 | 中 | 中 | |||||

| 投資家やレンダーの投融資スタンスの変化 |

|

リスク | 小 | 小 | 大 | 大 |

|

||

| 機会 | 小 | 小 | 中 | 中 | |||||

| 評判 | 投資家や顧客からの評判低下 |

|

リスク | 小 | 小 | 中 | 大 |

|

|

| 物理的リスク | 急性 | 風水害の激甚化による損害の増加 |

|

リスク | 小 | 中 | 小 | 小 |

|

| 慢性 | 平均気温上昇/海面上昇による被害の増加 | リスク | 小 | 小 | 小 | 小 | |||

シナリオ分析による財務的影響(大和証券リビング投資法人)

| 分類 | 不動産運用における リスク・機会の要因 |

財務への潜在的な影響 | 区分 | 財務的影響 | 対応策 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 4℃ | 1.5℃/2℃ | ||||||||

| 中期 | 長期 | 中期 | 長期 | ||||||

| 移行リスクと機会 | 政策/法規制 | 炭素税導入によるGHG排出量に対する規制強化 |

|

リスク | 小 | 小 | 中 | 中 |

|

| 省エネ基準の強化、排出量報告義務の発生 |

|

リスク | 小 | 小 | 中 | 中 | |||

| 法規制に適合した物件の競争力向上 |

|

機会 | 小 | 小 | 小 | 中 | |||

| 技術 | 省エネ・再エネ技術の高度化・普及 |

|

リスク | 小 | 小 | 中 | 中 |

|

|

|

機会 | 小 | 小 | 中 | 中 | ||||

| 市場 | 物件の環境性能による資産価値の変動 |

|

リスク | 小 | 小 | 中 | 中 |

|

|

|

機会 | 小 | 小 | 小 | 中 | ||||

| 投資家やレンダーの投融資スタンスの変化 |

|

リスク | 小 | 小 | 中 | 中 |

|

||

| 機会 | 小 | 小 | 小 | 中 | |||||

| 評判 | 投資家や顧客からの評判低下 |

|

リスク | 小 | 小 | 中 | 中 |

|

|

| 物理的リスク | 急性 | 風水害の激甚化による損害の増加 |

|

リスク | 中 | 中 | 小 | 小 |

|

| 慢性 | 平均気温上昇/海面上昇による被害の増加 | リスク | 小 | 小 | 小 | 小 | |||

③ リスク管理

各投資法人は、気候変動リスクと機会が投資法人の経営活動、戦略、財務計画等に与える影響を識別・評価・管理するためのプロセスを「気候変動・レジリエンスポリシー」に定めています。

- 気候変動課題に係る執行責任者は、原則として年1回、気候関連リスク・機会の整理を行い、サステナビリティ推進委員会に対して進捗報告を行います。

- サステナビリティ推進委員会では、各投資法人の運用に影響を与える事業・財務計画上に重要な気候変動リスクと機会を継続的に識別・評価・管理しており、上記報告を元に事業戦略上の優先課題を整理します。

- 気候関連課題に係る最高責任者は、サステナビリティ推進委員会で審議された重要な優先順位の高い気候関連リスクを既存の全社リスク管理プログラムにおいても考慮するよう指示し、リスク識別・評価・管理プロセスの統合を図ります。

④ 指標と目標

各投資法人は、脱炭素社会への移行を機会と捉え、気候変動リスク・機会の管理プロセスにおける主なモニタリング指標として、以下を目標KPI(重要指標)として設定しています。

詳細は、大和証券オフィス投資法人及び大和証券リビング投資法人の「環境への取組み」をご参照ください。

| 目標KPI | |

|---|---|

| CO2排出量削減 | 中期目標(2030年度) 原単位ベースで2013年度対比46%削減 |

| 長期目標(2050年度) カーボンニュートラル達成 |

|

| 環境認証取得比率 | 中期目標(2030年度) ポートフォリオ全体の環境認証取得比率を70%以上 |

| 目標KPI | |

|---|---|

| CO2排出量削減 | 中期目標(2030年度) 原単位ベースで2022年度対比20%削減 |

| 長期目標(2050年度) カーボンニュートラル達成 |

|

| 環境認証取得比率 | 中期目標(2030年度) ポートフォリオ全体の環境認証取得比率を30%以上 |